记者 宋豆豆 报道

记者 宋豆豆 报道

首先,投资者应该有一个明确的投资目标和计划。他们需要确定自己的投资期限、风险承受能力和预期收益,以便选择适合自己的股票配资产品和策略。

从2023年年初浙江中通集团传出破产消息、旗下19家4S店全部关停,到年中庞大集团股票摘牌、公司股票终止上市,再到2024年初广东永奥投资集团有限公司经营遭遇严重危机,旗下的多家4S门店出现暂停营业、暂停新车交付,随着汽车行业的大洗牌年,尽管汽车产销突破3000万辆大关,但直面终端消费市场的汽车经销商,依然在艰难中前行。

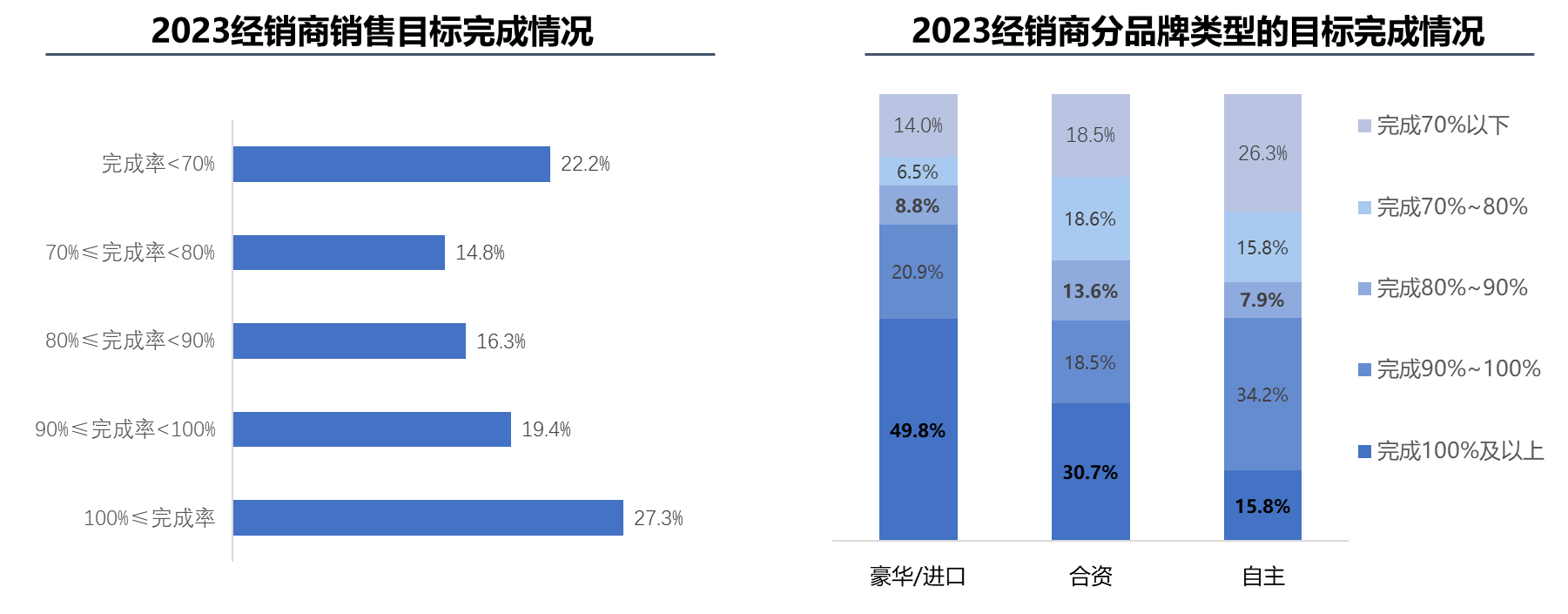

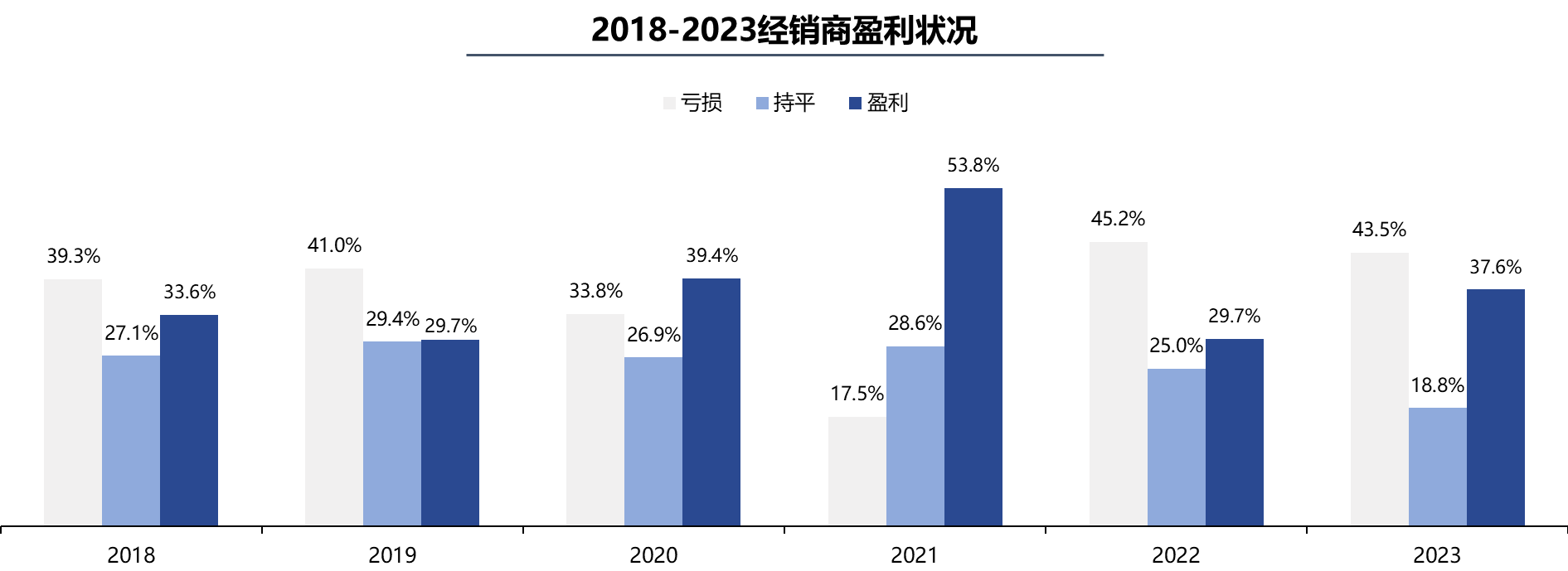

3月1日,中国汽车流通协会发布2023年全国汽车经销商生存状况调查报告。调查显示,仅有27.3%的经销商完成年度销量目标,超过六成的经销商完成了任务指标的80%以上;不过,经营状况有所改善,2023年经销商亏损的比例为43.5%,亏损面收窄,盈利的比例37.6%,较2022年上升8个百分点。

“2023年,汽车市场外部环境纷繁复杂,终端交易价格持续下探,几乎波及所有厂商、所有车型,价格战的惨烈程度前所未有。同时多地促消费政策持续发力。多重因素影响下乘用车国内消费实现同比增长,但市场规模扩大并不意味着经营者经营利润的丰厚,尤其是新车价格战严重吞噬了经销商应有盈利,汽车经销商生存状况依然较为艰难。”中国汽车流通协会副秘书长郎学红表示。

新车价格倒挂,经销商新车业务普遍亏损

2023年汽车业一场史无前例的价格战席卷全年,稳定运行多年的汽车行业规律被不断颠覆,曾经奉为圭臬的体系经验已不再适用,“降价”和“内卷”成为贯穿车市的主旋律。

车企为了增强自身在价格战中的耐力,陆续将“降本增效”提上日程,或直接下调终端售价,或内卷新车定价,或喊出“油电同价”,连一向稳固的传统合资燃油车定价体系也开始崩塌,豪华品牌也无法保持溢价能力。

厂家普遍制定了较为激进的年度销量目标,弥补疫情期间销量下滑的缺口。但汽车消费复苏迟缓,汽车市场增长远低于预期恢复期,其中传统燃油车市场继续萎缩。

调查显示,完成年度销量目标的经销商占比仅有27.3%,超过六成经销商完成了任务指标的80%以上。其中,豪华/进口品牌经销商目标完成情况较好,几乎一半的经销商完成年度销售目标,而主流合资品牌目标完成率偏低。

同时,2023年新车价格倒挂严重,以价换量情况明显,导致新车综合毛利率下滑。在经销商利润结构中,新车销售亏损严重,新车毛利贡献为负数,售后金融保险及衍生业务毛利贡献占比提升。

“虽然新能源汽车高速增长拉动了整个消费的总量增长,但部分传统经销商新能源渗透率远低于行业水平,导致终端新车销量普遍出现萎缩,基盘客户减少,经销商售后服务的利润贡献也在下降。再加上价格战的影响,2023年整体终端优惠较大,大部分经销商新车业务方面普遍亏损,同时主机厂要拿出一部分资金补贴经销商,大家把利润基本上都打没了。”郎学红告诉 记者。

记者。

值得一提的是,在新车价格倒挂、亏损的情况下,针对价格战对经销商经营产生的负面影响,厂家也提供了一些帮扶措施,包括补贴经销商部分价格折让损失;适度调低全年销量目标;适当降低库存;降低非畅销产品的捆绑销售等。

经销商在厂家返利有关的考核指标有所放宽和价格补贴后,弥补了部分新车亏损,经营状况较上半年有所改善。调查显示,2023年全年经销商亏损比例为43.5%,较2023年上半年的50.3%有所收窄,盈利面从上半年的35.3%提升至37.6%,较2022年提升8个百分点。

其中,豪华/进口品牌整体盈利情况较好,约1/3的经销商亏损,超过50%的经销商实现盈利;合资品牌及自主品牌的盈利经销商占比分别为29.9%及32.0%。

新能源市场扩张,经销商艰难转型

近几年来,随着新能源汽车与燃油车的进退交锋,传统汽车经销商也在市场的变局中寻求转型。

“中国汽车市场纷繁复杂的表象和艰辛不易的处境是中国汽车市场在高速增长向高质量发展转型过程中一个必然经历的阵痛期。而在激烈的市场竞争之下,中国汽车流通行业也已经进入了深度调整阶段。”中国汽车流通协会会长沈进军此前在接受 记者采访时表示,“自2018年汽车市场出现首次负增长以来,品牌经销渠道的过剩早已成为了不争的事实,2022年经销商更是经历了史上最为艰难的一年,究其原因,主要是过多过密的网点和高企的库存。这使得经销商背负了沉重的经营压力,生存状况也越发严峻甚至出现大面积退网。”

记者采访时表示,“自2018年汽车市场出现首次负增长以来,品牌经销渠道的过剩早已成为了不争的事实,2022年经销商更是经历了史上最为艰难的一年,究其原因,主要是过多过密的网点和高企的库存。这使得经销商背负了沉重的经营压力,生存状况也越发严峻甚至出现大面积退网。”

记者统计的多家A/H股上市经销商集团2023年半年报财报数据显示,相较于2022年上半年,中升集团、永达汽车、广汇宝信、正通汽车、和谐汽车等毛利率出现下滑,盈利能力下降。

记者统计的多家A/H股上市经销商集团2023年半年报财报数据显示,相较于2022年上半年,中升集团、永达汽车、广汇宝信、正通汽车、和谐汽车等毛利率出现下滑,盈利能力下降。

更为关键的是,近两年来,随着新能源汽车销量的增长,燃油车需求正在加速下滑,而以燃油车为主营业务的经销商集团,又迎来了新的挑战。

“目前有相当数量的经销商在积极调整品牌,把亏损比较大的一些品牌店关闭,转向布局新能源。但经销商也面临较大的决策困难,新能源品牌总体竞争非常激烈,能够在较短时间内实现盈利的并不多,因此在布局新能源品牌时相对谨慎,在不增加太多新成本投资的情况下关闭一些品牌,再去布局新的品牌。”郎学红认为。

调查显示,经销商对未来投资、收购品牌目前基本向两端倾斜:一类是BBA以及保时捷等传统豪华品牌;一类是布局新能源独立品牌,目前经销商意向较强的是比亚迪(002594)、埃安、问界、小鹏、极氪等,基本采取让经销商建店、厂家租用店面销售新车的模式。

面对市场的深度调整,沈进军建议,过去以燃油车产品为主体的经销商迫切需要对产品品牌进行“瘦身”,根据企业自身发展的特点和状况,对经营的区域和结构进行量身定制和优化调整,从而达到“强身健体”的目的。

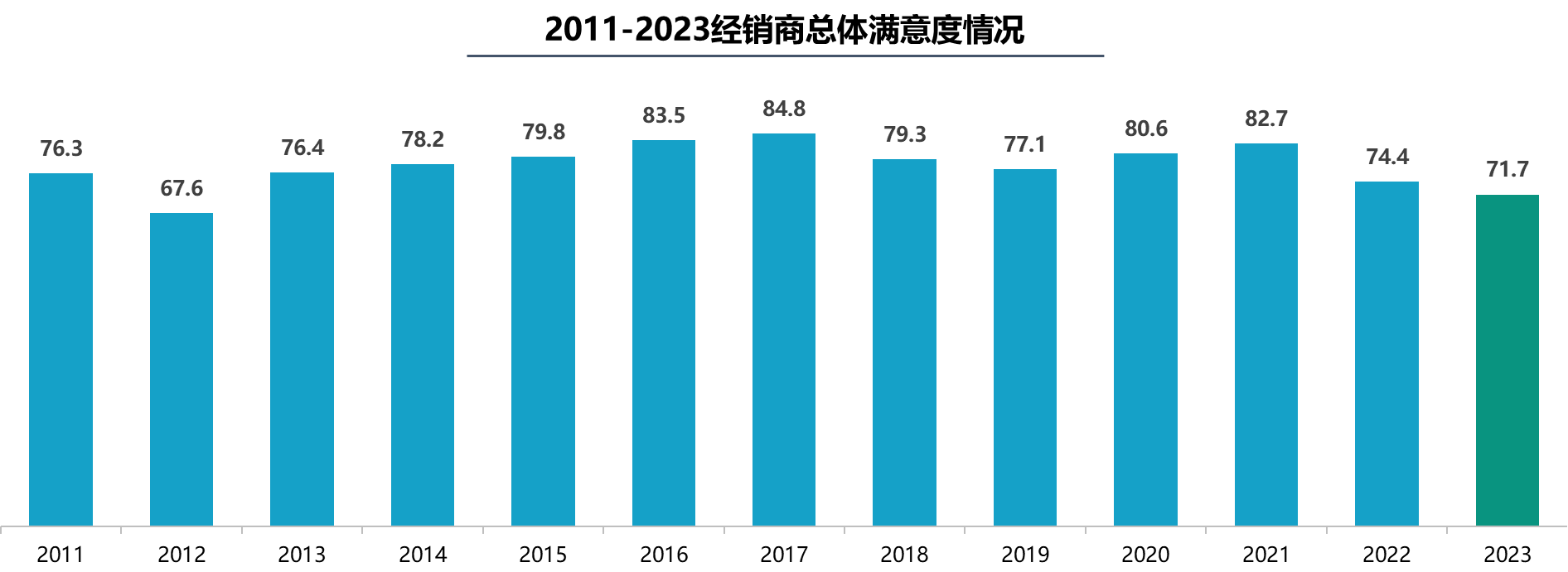

此外,调查发现,2023年汽车经销商对主机厂的总体满意度明显下降。主要表现为对厂家考核内容较多、价格混乱、新车销售无利可图、产品竞争力不足等方面不满意。另外,经销商对厂家搭售滞销车型、市场秩序管控方面的满意度较低。在汽车经销商四大业务板块中,新车和二手车业务满意度较低,售后服务和金融保险业务满意度较高。

“对于2024年汽车市场的预期民间股票配资,多数经销商认为新能源汽车增速有所放缓,渗透率小幅上升;接近半数经销商认为国内乘用车市场仍会保持增长势头,但价格依旧会继续下探,经销商经营压力依然较大。”郎学红指出。

文章为作者独立观点,不代表短线股票配资观点